Redação –

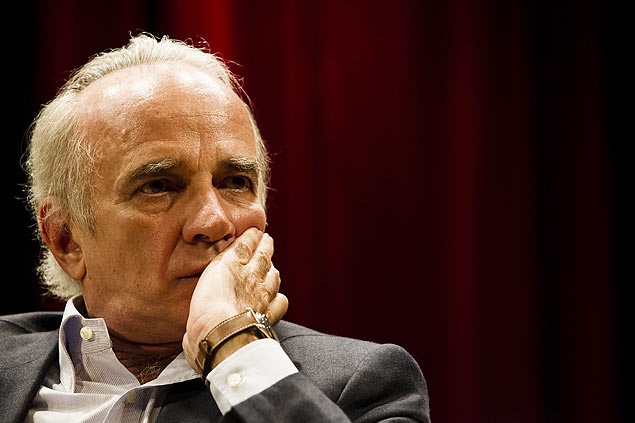

Desde 2017, os artigos do economista André Lara Resende publicados no Valor têm sido alvo de controvérsias. Suas críticas à política de juros e à teoria macroeconômica que embasam decisões e análises no Brasil geram reações em outros economistas, provocando debates duradouros. Suas opiniões sobre a natureza da moeda e o peso da dívida pública vão na contramão das teorias mais tradicionais.

Em “Consenso e Contrassenso: Por uma Economia Não Dogmática”, livro lançado na semana passada pela Portfolio-Penguin, o economista retoma os artigos publicados no ano passado e vai além: “Sem inflação e sem dívida externa, o país está paralisado, preso a uma armadilha ideológica imposta pelos cânones de uma teoria anacrônica”Com seu subtítulo, “Déficit, Dívida e Previdência”, o ensaio anunciava que as relações entre o endividamento público e a evolução do déficit fiscal não ocorrem do modo como se costumava pensar.

Na sua opinião, por que muitos economistas reagiram aos seus artigos da forma como fizeram?

Primeiro, os economistas do “mainstream”, da visão dominante no Brasil, são fiscalistas. A ideia é fazer o ajuste fiscal e deixar que a confiança, os investimentos privados e os investimentos estrangeiros façam tudo o que for necessário para a economia. Isso é um liberalismo completamente equivocado. Eu me considero um liberal, mas isso é uma versão ingênua e profundamente equivocada de como funciona a economia. Segundo, minha crítica é muito profunda sobre a macroeconomia mainstream. Estou dizendo: toda a macroeconomia está construída sobre bases equivocadas. Isso é perturbador para economistas com essa formação, como a minha. Só que você tem de reconhecer: estávamos errados. Como os economistas, principalmente os macroeconomistas, se tornaram homens públicos — na verdade políticos, fazem política, embora pretendam estar fazendo ciência —, isso ameaça a legitimidade para se expressar na vida pública. A questão é: a macroeconomia estava errada. Circunstancialmente funcionou durante certo tempo.

O que mudou?

Desde o fim do século passado ela não é mais adequada para explicar o funcionamento da economia. A economia hoje é de puro crédito, a visão de moeda creditícia é incompatível com a da teoria monetária do início do século passado. Existe, portanto, uma razão política e uma ameaça sobre a estrutura teórica da macroeconomia, que fundamenta a sua legitimidade de opinar na política.

Quando o crescimento começou a voltar nos EUA, o Fed (Banco Central reverteu o QE (aumento da oferta de moeda), mas a economia voltou a desacelerar. Em 2013, o senhor se referia ao QE como “um grande ponto de interrogação”. O que aprendemos com ele, além do fato de que o aumento da base monetária não traz inflação?

O QE não provocou inflação, como previa a ortodoxia monetária, mas não foi capaz de estimular o crescimento. Para isso, seria necessário fazer uso de uma política fiscal keynesiana, reduzir impostos e expandir os investimentos públicos, sem preocupação com o equilíbrio orçamentário. Quando a taxa de juros está próxima de zero, o custo da dívida pública é insignificante. Investimentos públicos na infraestrutura e em outras áreas que estimulem a produtividade não correm o risco de elevar de forma permanente a relação da dívida com o PIB. Infelizmente, também nas economias avançadas, o dogma do equilíbrio fiscal prevaleceu. Quando o governo de Donald Trump, por outras razões, finalmente cortou os impostos, a recuperação da economia se consolidou e o desemprego chegou ao seu mínimo histórico, sem qualquer indício de inflação. A inflação é uma questão de expectativas coletivas. Uma vez ancoradas, são mais estáveis do que se imaginava.

No livro, o senhor também contesta a tese de que a dívida pública é um ônus a ser arcado pelas gerações futuras como muitos economistas advogam. Por quê?

Isso é um equívoco lógico. Para ficar claro, a dívida pública é interna, não externa. Quem é o detentor da dívida pública interna? São os credores, o próprio país. Os devedores são aqueles que vão pagar, no futuro, os impostos, os contribuintes. Quem são os credores? São os detentores da dívida pública. Quem são os detentores da dívida pública? Os agentes superavitários. Então, existe um elemento distributivo na dívida pública. Quando a dívida pública é justificável? Se você emitiu dívida pública para fazer investimentos que beneficiam a todos, inclusive aos mais pobres, é razoável. Sempre serão os agentes superavitários que vão deter a dívida pública, e esses agentes superavitários tendem a ser um dos mais ricos nos países muito injustos, mas são fundações, todos os fundos de aposentadoria — que não necessariamente são superavitários; são poupadores, que detêm a dívida pública. O errado é perceber a dívida pública como ameaça, quando a dívida pública é uma dívida de nós com nós mesmos. Então, tem efeitos sobre como os gastos que foram financiados com a emissão dessa dívida pública são feitos. O mais importante é que sejam benfeitos, que beneficiem a produtividade e o bem-estar de todos, portanto os serviços públicos, investimento em infraestrutura, saúde, educação, segurança

Depois do efeito distributivo não pode ficar um ônus fiscal?

Só haverá ônus fiscal, se a taxa de juros da dívida pública for muito superior à taxa de crescimento da economia. Se não for, não haverá ônus, o próprio crescimento resolve a questão do pagamento dos juros da dívida. Outra questão é: não há razão nenhuma para ter, por períodos prolongados, a taxa de juros real da dívida pública, a taxa básica, que é totalmente controlada pelo Banco Central, acima da taxa de crescimento da economia. Você não tem problema nenhum em emitir dívida pública, desde que você garanta que a taxa de juro real não será superior, por muito tempo, à taxa de crescimento da economia. Com isso, você não terá crescimento da razão dívida-PIB. Como hoje no mundo todo as taxas de juro são praticamente zero, a taxa real zero, até negativa em tantos países, e a taxa de crescimento, embora baixa, 1,5%, 2,5%, é muito superior, então não há restrição nenhuma para emissão de dívida pública.

Isso se aplica ao Brasil também?

Isso vale para o Brasil também. Agora a taxa de juro no Brasil ainda é positiva, mas já vi duas entrevistas de gestores dizendo que o Banco Central está criando uma bolha (na Bolsa). Qual é o problema? Se criar, corrija o mercado acionário. Bolha na Bolsa brasileira, isso é irrelevante. Agora, a grande mídia tende a olhar, a só responder a essa visão, que é a visão da Bolsa, a visão da Faria Lima. Essa visão é monolítica, sem um instante de reflexão.

O Brasil vivenciou, nos últimos anos, uma queda da inflação e dos juros. É duradoura? Como aponta no livro, a explicação para a inflação deve ser buscada no longo prazo; esta desinflação também reflete processos de longo prazo?

O Banco Central, na gestão de Roberto Campos Neto, finalmente se deu conta do equívoco que era manter a taxa de juros básica nos níveis absurdamente altos em que foram mantidas desde o Plano Real. Sobretudo diante do desemprego e do alto nível de capacidade ociosa observados desde a recessão de 2014 e 2015, a política de juros do Banco Central era absolutamente injustificável. Tenho a impressão de que a alta taxa de juros apenas agravou o desequilíbrio fiscal e desestimulou o investimento, sem, já há muito anos, dar qualquer contribuição para o controle da inflação.

No ano passado, seus artigos geraram uma cascata de respostas e réplicas. Como o senhor avalia o debate suscitado, em termos de qualidade e pertinência?

Interpreto isso como sinal de que tocaram num ponto nevrálgico. Como digo na introdução de meu novo livro, depois de dois anos de profunda recessão, 2015 e 2016, a economia brasileira continua estagnada. Enquanto a renda da China é hoje 18 vezes o que era há 40 anos, a brasileira não chega ao dobro do que era em 1979. A distância entre o Brasil e os países avançados não se reduziu. Pelo contrário, aumentou. Não foi possível superar o fosso que separa o Brasil rico e moderno do Brasil onde impera a miséria e a desesperança. Sem inflação e sem dívida externa, o país está paralisado, preso a uma armadilha ideológica imposta pelos cânones de uma teoria macroeconômica anacrônica.

Um dos pontos controversos de seus ensaios é a afirmação de que a restrição financeira do Estado é política e não econômica. Qual é o peso político-ideológico nessa questão?

A questão de que um Estado emissor de moeda fiduciária não tem restrição financeira é de lógica. E não é novidade. Está em [John Maynard] Keynes. Enquanto a moeda era lastreada, metálica, obrigava o Estado a ter certa restrição. E toda vez que o Estado precisava, por questões de força maior — quase sempre em caso de guerra ou depois no caso de crises bancárias —, modificava a quantidade de lastro da moeda para emitir mais. Nos últimos anos, especialmente após a crise de 2008, houve uma obsessão com a ideia do equilíbrio orçamentário. Mas sempre foi política. Nos EUA, por exemplo, por anos o Partido Republicano foi obcecado com o desequilíbrio do orçamento fiscal. Enquanto o Partido Democrata foi mais tolerante. O que é impressionante é o dogmatismo com que a tese passou a ser defendida.

Como o senhor analisa essa questão?

Depois da irresponsabilidade com que os gastos fiscais foram feitos na gestão do PT, especialmente no [governo] Dilma e no segundo mandato do Lula, houve uma espécie de estresse pós-traumático. Qualquer coisa que se fale sobre aumentar gastos públicos é percebida como se fosse estapafúrdia. Na verdade, ter certa disciplina fiscal é sempre desejável. Em todos meus artigos sempre digo isso. Existe uma restrição efetiva, que é a capacidade instalada da economia e do emprego. Se começar a pressionar os limites, começa a pôr pressão, provoca desequilíbrio externo. Cria redução de superávit no balanço de pagamentos, balança comercial e, eventualmente, começa a ter pressões inflacionárias. Existem restrições? Existem, mas não é uma questão financeira, sempre e a qualquer custo, do equilíbrio fiscal e financeiro.

Para o senhor, essa visão traz efeitos para o Brasil, que não faria investimentos necessários?

Em momentos como o Brasil de hoje, que está com muita capacidade ociosa, grande desemprego e profundas necessidades de gastos públicos — infraestrutura, saneamento, saúde, educação, segurança —, é fundamental poder fazer esses gastos. É melhor para a confiança e para atrair investimentos privados internos e externos do que a ideia de uma obsessão de equilibrar o orçamento a qualquer custo, no curto prazo.

O senhor argumenta haver uma espécie de retórica “científica” dos economistas para poder fazer um contrapeso ao poder de um Estado, demagogo, que estaria “livre para gastar demais”…

A questão é que sempre houve uma tensão permanente. Ao reconhecer que o Estado emissor da moeda não tem restrição financeira, há sempre o risco de o Estado gastar de forma conspícua, favorecendo a própria corte, a aristocracia e seus ocupantes. O risco de o Estado gastar mal, ser um Estado corporativista, defendendo os interesses dos seus funcionários e dos donos do poder, sempre existirá e é preciso controlá-lo.

A crise de 2008 teve um peso na revisão dessa teoria?

Com o quantitative easing [afrouxamento monetário], a expansão monetária que todos os bancos centrais dos países desenvolvidos fizeram depois da crise de 2008, isso [a teoria dominante] foi completamente desmoralizado. Veste-se como uma coisa técnica, com cientificidade, uma restrição que é uma restrição exclusivamente política. Essa exigência do equilíbrio fiscal é contraproducente em momentos de recessão e em momentos em que há necessidade de investimentos em infraestrutura. É o caso do Brasil, que está com infraestrutura “colapsada”. Tudo o que falta ao Brasil são serviços públicos de qualidade, são gastos públicos e investimentos de qualidade, e o Brasil está de mãos atadas. Quando você diz que o Estado não tem restrição financeira, assusta aqueles que consideram que o Estado não pode fazer e nunca fará nada certo. Precisa restringir ao máximo o Estado…. E é música para os ouvidos daqueles que acham que o Estado nunca faz nada errado. A direita tem horror e a esquerda fica fascinada. Os dois não estão corretos. O Estado pode fazer coisas certas e coisas erradas.

Qual é o papel do Estado?

Não há saída para o mundo contemporâneo sem um Estado competente e eficiente, produtivo, que entenda o espaço, que gaste e trabalhe a favor da população. O Estado é para defender o interesse público, o bem público, não o interesse corporativista dos seus ocupantes, os interesses eleitorais ou demagógicos dos donos do poder no momento. O fato de estarmos numa democracia representativa e de termos visto abuso de gasto do Estado não é razão para inventar restrição. O que cria mercado competitivo e competente, produtivo, é um Estado competente e com consciência da importância do mercado competitivo.

Ao falar do papel do Estado, o senhor considera que a democracia representativa precisa ser repensada?

Tem de resolver o problema do Estado, um problema político. Como se organiza uma democracia representativa no mundo contemporâneo, com mídia social, internet? Questões de Estado são complicadas demais para serem tocadas por assembleias populares. Então, a democracia é representativa. Você pode mudar entre diferentes grupos da elite, que estão representando interesses diferentes, ou visões de mundo ligeiramente diferentes sobre a sociedade, não podem ser muito diferentes senão a coisa não funciona, mas é o que acontece. Quando você desmonta essa estrutura e passa a ter uma ideia de caminhar em direção a uma democracia direta, “assembleísta”, cria os problemas que o mundo enfrenta. A defesa foi o Estado ser ocupado por tecnocráticos, a independência do Banco Central, a Comissão Europeia. Os políticos são eleitos, mas não mandam mais nada.

Qual é o efeito desse fenômeno?

Hoje os eleitores percebem que elegem políticos que não mandam nada e, como eles não mandam nada, passaram a defender seus interesses corporativistas e, portanto, interesses corporativistas cada vez mais corruptos. Os eleitores ficam indignados com essa percepção, consciente ou inconscientemente, de que “a democracia está parecendo uma farsa”, e é essa tentação populista, da ideia de “contra”, que é o Trump nos Estados Unidos, contra o “pântano” de Washington, e no Brasil, que é o bolsonarismo, contra “o establishment político”, que é “corrupto”. “Nós é que vamos fazer isso diretamente, de uma forma autoritária, diretamente representando o povo.”

O senhor criticou a resposta do governo brasileiro à crise em 2008 como “oportunidade perdida para baixar os juros”. Corrigiu-se o erro daquele momento?

Sim, corrigiu-se com mais de dez anos de atraso e com um altíssimo custo em termos de investimentos, do crescimento e do aumento da relação da dívida com o PIB.

Comentando o período prolongado de juros baixos no mundo desenvolvido, o ex-secretário do Tesouro americano Lawrence Summers se referiu a um “buraco negro dos juros”. Essa situação tende a se perpetuar?

A convivência com juros muito baixos e até mesmo negativos é uma situação nova e inusitada. Não é o caso do Brasil, que, apesar da queda recente, ainda tem juros reais positivos. O experimento da expansão de reservas bancárias, ou seja, de emissão de moeda, o chamado QE, promovido pelos principais bancos centrais do mundo desenvolvido, sem que houvesse sinal de volta da inflação, comprovou quão equivocada estava a teoria monetária dominante. Qual o efeito a longo prazo de juros negativos e se vão continuar muito baixos por muito tempo é difícil dizer. as estou entre os que acreditam que os juros serão bem mais baixos no futuro do que foram no século passado.

Com a reforma da Previdência quase concluída, como ela se encaixa no que o senhor esperaria de uma reforma dessas?

Com o envelhecimento da população e o aumento da expectativa de vida, o sistema previdenciário de repartição se torna deficitário e precisa ser revisto. O problema ocorre no mundo todo, não apenas no Brasil. Além de deficitária, a previdência brasileira é injusta, porque o funcionalismo público, em todos os níveis e nas diferentes esferas do Estado, tem aposentadorias incomparavelmente mais generosas do que o trabalhador do setor privado, que se aposenta pelo INSS, regido pelo RGPS [Regime Geral da Previdência Social]. A atual reforma, focalizada primordialmente no RGPS, além de não constituir uma solução definitiva, não enfrentou o corporativismo do funcionalismo. Manteve seus privilégios praticamente intactos.

O senhor sugere que, na última década, os bancos centrais fizeram política fiscal veladamente. E o senhor marca a diferença entre essa política fiscal e a que é feita pelo Executivo: são compras de ativos, não investimentos em infraestrutura ou transferências. Trata-se de uma transferência de soberania para os BCs?

Quando os bancos centrais expandem a base monetária, como fizeram com o QE, para adquirir ativos, desalavancar os bancos e impedir o colapso do sistema financeiro, estão fazendo um misto de política fiscal e monetária. Estão financiando gastos públicos para adquirir ativos financeiros. Não salvaram apenas o sistema financeiro, mas provavelmente toda a economia mundial de um colapso sem precedentes. De toda forma, se é possível expandir gastos extraorçamento fiscal para uma emergência como essa, cabe sempre a pergunta: por que não também expandir gastos extraorçamentários para outras questões vitais que contribuam para o aumento da produtividade e do bem-estar? A exigência de que se equilibre o orçamento fiscal é uma restrição autoimposta que se justifica para evitar a tentação de gastos irresponsáveis, demagógicos e até mesmo corruptos, mas acaba sendo uma camisa de força que impede gastos plenamente justificáveis. Como definir tais gastos justificáveis e como evitar os injustificáveis? Não é uma questão simples, sobretudo nas democracias representativas, mas é algo que precisa ser urgentemente examinado. O custo do equilíbrio fiscal mantido a ferro e fogo, como se fosse um imperativo natural, muitas vezes é excessivo.

Fonte: Valor Econômico, por Diego Viana e Robinson Borges

MAZOLA

Related posts

Editorias

- Cidades

- Colunistas

- Correspondentes

- Cultura

- Destaques

- DIREITOS HUMANOS

- Economia

- Editorial

- ESPECIAL

- Esportes

- Franquias

- Gastronomia

- Geral

- Internacional

- Justiça

- LGBTQIA+

- Memória

- Opinião

- Política

- Prêmio

- Regulamentação de Jogos

- Sindical

- Tribuna da Nutrição

- TRIBUNA DA REVOLUÇÃO AGRÁRIA

- TRIBUNA DA SAÚDE

- TRIBUNA DAS COMUNIDADES

- TRIBUNA DO MEIO AMBIENTE

- TRIBUNA DO POVO

- TRIBUNA DOS ANIMAIS

- TRIBUNA DOS ESPORTES

- TRIBUNA DOS JUÍZES DEMOCRATAS

- Tribuna na TV

- Turismo